汽车抵押贷 野蛮生长的“坑蒙”江湖

- 2019/10/8 14:24:58

- 类型:原创

- 来源:电脑报

- 报纸编辑:陈邓新

- 作者:锌刻度记者 陈邓新

【电脑报在线】神州系的瑞幸咖啡风头正劲、不断扩大边界,无形中掩盖了同袍兄弟神州优车的窘境。

神州系的瑞幸咖啡风头正劲、不断扩大边界,无形中掩盖了同袍兄弟神州优车的窘境。

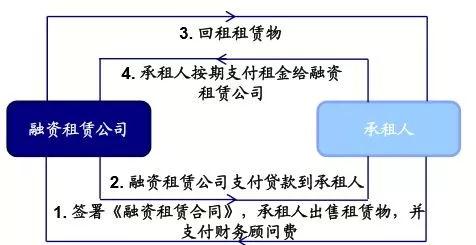

一名不愿透露姓名的律师向锌刻度记者表示:“由于信息的不对称,消费者签署融资租赁合同后,很难维护自身利益,如果走法律渠道,往往神州车闪贷获胜,除非消费者收集了神州车闪贷工作人员存在误导欺诈的证据。”

《经济参考报》报道,深圳、上海、北京等多地金融监管局正铺开对辖区融资租赁公司的现场检查:“将引导融资租赁公司回归本源,立足主业,同时扶优限劣、推进行业洗牌、减量增质发展,有利于监管治理金融乱象,促进行业健康可持续发展。”

本文出自2019-09-29出版的《电脑报》2019年第38期 A.新闻周刊

(网站编辑:shixi01)

读者活动

48小时点击排行

编辑推荐

论坛热帖

网站地图 | 版权声明 | 业务合作 | 友情链接 | 关于我们 | 招聘信息

报纸客服电话:4006677866 报纸客服信箱:pcw-advice@vip.sina.com 友情链接与合作:987349267(QQ) 广告与活动:675009(QQ) 网站联系信箱:cpcw@cpcw*.c*m

Copyright © 2006-2011 电脑报官方网站 版权所有 渝ICP备10009040号

报纸客服电话:4006677866 报纸客服信箱:pcw-advice@vip.sina.com 友情链接与合作:987349267(QQ) 广告与活动:675009(QQ) 网站联系信箱:cpcw@cpcw*.c*m

Copyright © 2006-2011 电脑报官方网站 版权所有 渝ICP备10009040号