- 2016/3/25 14:32:10

- 类型:原创

- 来源:电脑报

- 报纸编辑:黄旭

- 作者:特约记者 姬昌浩 康伟伟

悲剧故事正在重复上演

在那篇长长的帖文里,除了反思,郑德幸还多次提到家里不管他了:“我妈再也不想看见我,我舅对我说愿滚哪就滚哪去,我爸说自生自灭吧”。

事实上,他的家里早已无能为力。郑德幸的老家在河南省邓州市农村,家里4亩多地,收入一年是5000元左右,是村里最困难的家庭之一。他的母亲又刚做完手术,至今不能下楼。

去年8月,郑德幸陆续收到催款通知,无奈之下,他将因迷恋赌球欠下网贷的事告诉了父亲郑先桥。

郑先桥,这个常年生活在大山里的农民,穿着很多人城里人从未见过的解放鞋,用着一个一百来元的老人机,至今不知道什么是网贷,什么是P2P。

郑先桥帮儿子还了两次钱:第一次7万多,一辈子的积蓄;第二次3万多,从亲戚朋友处借的。但到最后,郑德幸以往最尊敬的舅舅也没能阻止他的“走火入魔”。

“窟窿越来越大,从20万,到30万,到最后的60万.......”郑先桥至今不明白,为什么儿子就轻易获得了如此巨额的贷款。

这原本是郑先桥的骄傲:郑德幸是家族里第一个考上大学的人。从高中时就开始在外打工,靠打工成了大学班里第一个买了电脑,军训时就当了管理员,被推举为大学班长,演讲稿次次拿奖,是学校各种晚会的总策划兼主持人,还是学校的“优秀共青团员”,遇到同学热心帮忙,2015年7月微博还显示他捐款1000元给一个烧伤的儿童——这是郑德幸暑假一周的打工工资......

现在,一切成空。

是网络赌球,还是校园借贷让他最终走上了不归路?都有。但或许更致命的,是他的贪心,是他的无穷欲望,更是他的异想天开,让自己的人生急速坠落。

只是,他走了,但欠着的60万巨款却不让他的家人和同学解脱。3月17日,学校给受害学生开了一个会议,认为学生可能需要承担部分本金。但同学们一致认为自己是受害者,不应该承担还贷之责。

3月16日,郑先桥的手机里又出现了一条催款短信,上面写着:“甲方(委托方)普惠快信金融信息服务有限公司,乙方xxx律师事务所……乙方受甲方委托,有权向你追偿全部款项,但经普惠快信公司屡次催收,你拒不偿还……”

或许,只有仔细阅读郑德幸“忏悔录”里的手机短信截图,人们才能感受到他内心经历了怎样的恐惧、后悔与绝望。

比如这一条:“咻咻贷的钱你不打算还了是吧。诚信不要了是吧?你的通讯录我已经拿到了。明天上午就开始联系你周边人.......”

据说,曾经有催款人闯进了学生宿舍,把郑兴强带走后,暴打了一顿。

逝者已逝,更让所有人值得警惕的是,这样的悲剧,正在重复上演。一位陕西网民在河南牧业经济学院贴吧发帖,希望能够与“被贷款”的同学沟通交流,他也遇到了类似的情况:自己同学利用他们的身份进行借贷。

3月16日,在体育论坛虎扑,一位网民也发帖,称“同学打算用自己信息去申请校园贷款。”跟帖的网民吓坏了,连忙附上了郑德幸的案例予以警告。

去年12月,在湖北知行学院,一位大二学生为了购买苹果6,申请网上贷款。随后,他拆东墙补西墙,不断找其他借贷平台还债,利滚利之后欠下多家公司70多万元,而原始金额仅为3万元。休学逃回老家躲债后,仍然收到趣分期“送花圈到家里”的威胁。

今年2月,在海南。海口经济学院的一位同学因为给女朋友分期购买了一部苹果手机,面对每天不断攀升的高额贷款滞纳金,不得不找四处同学借钱还贷。

他们的人生同样因此而改变。

调查:

校园网贷如何一步步套牢大学生的?

郑德幸出事后,河南牧业经济学院称,已在全校进行排查,提示学生“不得与社会上任何借贷公司发生借贷关系”。

但在3月17日,该校一栋大楼仍可见分期乐大幅广告。一位学生说,学校让清洁工清理贴在校园各处的借贷小广告,但仍有人敲开学生宿舍的门,扔下一张广告,扭头就走。

而在该校之外,全国几乎所有高校大门仍向所有校园借贷平台敞开着,几乎没有高校或者相关部门做出警示。“我们听说了此事,这有什么影响呢?”3月22日,在重庆一所最知名的大学,某借贷平台的校园代理说。

在他看来,“出事”反而让平台知名度更高了,同学们都知道没钱可以找他们了。当天,他完成了10多单的认证申请。

这,或许才是最可怕的。那么,失控的校园网贷是如何一步步套牢一代大学生,最终演变为陷阱重重的信贷魔窟的呢?

第一步:无审核,只需提供学生证即可办理

“零利息”“零首付”“线上审核”“最快3分钟到账”、“无担保无抵押”……多日来,记者在各大校园走访发现,类似的网贷平台广告随处可见。“可以说长久以来铺天盖地”。广东工业大学一位陈姓同学说。

铺天盖地广告背后,是各机构对于校园金融市场巨大潜力的大力开发。

相关统计显示,2015年,全国高校毕业生总数达到749万人,较2014年增加了22万人,全国在校大学生约为3000万左右。而在这些大学生中,超过8成有资金短缺情况,潜在市场规模达近千亿元。

这不是第一次掘金校园市场。2004年开始,各大银行纷纷推出校园信用卡,2009年,银监会叫停针对大学生发放信用卡,这给予了大学生网络贷款平台成长土壤。

根据记者调查,目前针对大学生贷款的平台大概有上百家。大致可分为三类,一是分期消费贷款为主,如趣分期、任分期等,第二是单纯的现金贷款,如投投贷、名校贷、爱学贷等平台。第三是阿里、京东、苏宁等传统电商推出的校园分期和校园白条。

2015年3月,晓君(化名)在他所在的海南大学做起了校园网贷经理人生意。他说,不管哪种分类,这些校园网贷产品的共同特点是,其审核异常简单,凭学生证、身份证、联络人的手机号等,就可以迅速在网贷平台上得到几千至数万元的贷款,可获取现金,也可以用于网购。

在各大银行都已叫停大学生信用卡之后,这样的低门槛更加吸引大学生群体。据媒体报道,有一家分期网站在全国已覆盖了4000所高校,授信用户达300万。名校贷官网则显示,其平台的申请人数已超过75万人,并滚动播报着某学校某同学已申请借款,借款额度从1000元至2万元不等。

3月22日,记者尝试使用“最快1小时到帐、最高可借5万、100%借到钱”的名校贷借款,除了线上填写包括个人学籍、家庭、朋友联系电话、上传身份证和学生证照片等信息之外,平台无需线下跟本人面对面或视频审核,就可最高借得5万元。

在提供父母信息给趣分期平台以获取贷款额度的过程中,大二的罗凌(化名)也非常犹豫。“但校园代理给我的承诺是,不会打骚扰电话,只要按期还款就不会让父母知晓。”

那么,这些借贷平台是如何对学生身份信息进行准确认证的呢?“我们获取学籍信息的途径是通过学信网、国政通两家网站。”趣分期客服人员说。

学信网由全国高等学校学生信息咨询与就业指导中心于2002年5月开通,由中心控股的学信咨询服务有限公司负责运营,是一个包含了全国几乎所有高校学生个人信息的大型数据仓库。国政通是公安部门目前唯一指定的身份认证服务商,主要给银行、婚恋网站等第三方进行身份认证。

第二步:为抢人头,冒用内部勾结都不稀奇

“冠名赞助各类校园活动、发展校园代理、注册赠送礼品……各家网贷分期平台为抢夺大学市场真是用尽了浑身解数。”一位代理商说。

效果也立竿见影。趣分期于2014年3月份上线,其官方数据显示,平台目前“拥有300万活跃用户,覆盖3000万大学生群体”。分期乐资料则显示,截至2015年4月,分期乐的单月交易量达6亿元。

支撑上述平台完成这一交易规模的,是规模庞大的地推队伍。

目前,分期乐拥有2万地推人员,其中2000人左右为全职员工,其余为兼职代理。分期乐依靠这些代理,覆盖了全国绝大多数高校。趣分期则称,目前拥有全职代理人数超过2000人,此外兼职的代理人数超过十万。

按照不同层级,代理之间有着明确的责任划分。根据分期乐方面提供的资料,其平台代理分为城市经理、片区经理、校园经理、高校代理等级别。城市经理、片区经理通常为全职人员。校园经理、校园代理为兼职。其中校园经理,负责高校校园方向的宣传、推广,配合片区经理推进校园各项线下工作的落地;高校代理、校园兼职,负责高校校园的宣传、传单发放、上门一对一营销等。

“同学就是我的客户。”北京某大学的学生会干部沈彬彬(化名)说,去年他成了一位校园代理,每下载APP绑定银行卡认证一个就可提成40元,不绑卡每单提成30元,这些收入是可以日结的,通过刷楼、摆摊等方式,最高一天挣了5000元。“鼓动大家贷款,做成一笔借贷单子的提成,是装机之外另算的。”

不过,当地推队伍大了,当所有网贷平台都以低门槛、零首付、零利息、免担保等信息“引鱼上钩”时,竞争也就更无序混乱了。

3月21日,记者借用了一位大学生的身份信息,以该学生的身份拨通了西南区某校园网贷负责人电话,还没来得及说明贷款目的和用途,这位负责人就“细致周到”地帮记者想到了。“我可以用学生创业名义,给你贷到5万元,可以选择多个期限偿还。”

这5万元中,需要扣取一年12%的服务费是12%,大约6000元,再减去交给网贷平台的保证金,最后到手大约是4万元。整个过程只需要几天时间就可完成。

事实上,尽管该平台需要贷款人上传一段视频认证,但这为代理商说这个根本不是事儿,不用视频,他就完全可以帮记者在线上搞定。

“学生个人信息就这样被冒用了。”一位不愿透露姓名的某校园网贷平台内部人员说,在激烈竞争下,平台审核风控不严,是郑德幸能用28名同学借款60万元的根源。“去年市场急剧扩张的时候,有公司一个月的放贷量就破了二三十亿。”

甚至,还出现了平台审核人员与代理商勾结,冒用他人信息骗取贷款案例。去年11月,在四川工商职业技术学院,一个班20多名学生在某平台被注册和被欠款,最后警方的结果是,该班学生个人信息被代理商收购后,与该平台的审核人员联手上演的借款好戏。

第三步:虚荣心作祟,钱你想干嘛干嘛

借来的钱,大学生都拿去干嘛了?

用于缴纳学费、生活费、创业启动资金者有,但比例很小,更多的,是虚荣心作祟下的盲目提前消费。

在很多校园网贷平台,其官网轮流都滚动着这样的成功案例:“30000元,36期,毕业自主创业”、“借款6800元,24期,给女朋友买iphone6Splus”、“黑龙江工业学院XXX成功申请20000元”.......

“很多学生重面子、好虚荣,这是我们市场的基础。”一位校园分期贷负责人不客气的说,他们曾经发现一位男生,每次新款手机上市,他都是最先“尝鲜”。本来以为他家里经济条件不错,后来才得知,他家其实很困难,住的房子都是漏雨的。为了还分期购买手机的钱,他经常两天吃一顿泡面。

更多的人根本不会认识到这种严重性。2015年,长沙大一新生李楚(化名)在京东打了34次“白条”,共7830元,在趣分期分期购买iPhone一部,还在支付宝使用蚂蚁花呗消费2500元。“这很容易让我产生一种错觉,我可以随时购买我想要的东西。”

对于这些大学生来说,校园贷款不仅仅是诱惑力的广告,更是让他们从数千元的手机到几十块的袜子,再到数万元的现金,看电影请女朋友吃西餐,甚至是名牌手表包包,把自己装扮成“白富美”、“高富帅”,都似乎可以“随时拥有”。

只是,即便郑德幸这样的悲剧一再发生,还是没人告诉他们贷款的性质、风险,没有人教授他们如何防范这些充满诱惑的校园信贷,更没有人意识到,失控的校园网贷其实是吃人不吐骨头的高利贷。

第四步:宣称月息0.99%,实际是夺命高利贷

武昌某大学一名李姓学生说,去年6月,他贷款2000元买了一台笔记本电脑,2个月利息共180元。贷款到期时,接到几次催讨电话,他申请延期一个月。开学时,他终于凑够2180元,但还款时才知道逾期违约金加上本金,已经蹿到了3380元。在还了2180元后,剩下的1200元仍以每天40元的速度往上叠加。他因此寝食难安,每每电话铃响就害怕是讨债的。

像这样的例子,在媒体报道、贴吧、论坛、微博中还有很多很多。一位同学就在微博发帖称,那些贷款的利息很高,他们其中有人“贷”了8000元,但是两个月,连本带利就变成了12000元。

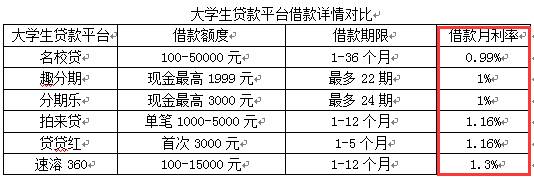

网贷之家20155年的一份研究报告也显示,纯P2P学生网贷平台年化借款利率普遍在10-25%之间,分期付款购物平台更高,多数产品年化利率在20%以上,“以乐分期、99分期、分期范等为代表的分期购物平台的实际年化利率可以达到35%及以上”。这样的利率水平不仅远远高于信用卡,甚至高过了一些民间高利贷。

这些大学生不明白,那些打出“利率低至0.99%每月”甚至“零首付、零利息”的校园网贷,为何会变成高利贷的呢?

一位P2P运营总监对此表示,目前校园贷款月利率普遍在0.99%至2.38%之间,但校园分期贷款一般是以等额本息的方式还款,表面上看,每月还的利息相对本金利率不高,但实际上本金每月在递减,如果换算成每月还息到期还本,实际的年化利率“因此很高”。

大学生罗永(化名)对比了多款网贷产品后,最后选择了“最低月息0.99%”的名校贷来贷款,“通过该公司借了10000元,分12期还款,平台扣除2000元咨询费,最终拿到手8000元。平台说,如果逾期,2000元的咨询费拿不回来。”

此后,他通过该平台的还款计算器进行核算,计算结果显示,每月本息为932.33元,期限为12期,月利息为0.99%,该计算器同时显示出每月的还款计划表。

校园网贷“高利贷”的真实面目恰好就因此在这个表里。《北京青年报》记者请了专门的财务人员进行解释,“每月本息为932.33元,表面看是通常的等额本息还款法,但等额本息还款,每月还的本金是逐渐减少的,但平台算法并不是标准的等额本息还款,每月的利息都是按照10000元本金来算的。按照正确公式,从每月本息为932.33元反推,贷款的实际年息远超20%,每月的利率是1.77%,远远超过宣称的0.99%。”

这0.99%月息是怎么得来的,财务人员进一步解释:“用932.33×12-10000再除以12就可得出0.99%这个数据,但这0.99%跟实际还款产生的利息并没有关系。说白了,是骗局外人的营销把戏。”

而2000元的咨询费,更是隐藏着更多秘密。如果逾期,2000元的咨询费拿不回来。一年下来,你贷8000元,最后还款达11187元,实际年化更超出30%。“这2000元,对贷款的年利率特别大,相当于是你没有花这2000元,却一直在承担着2000元的利息。”

还款时一旦发生逾期,随之而来的“利滚利”更是十分惊人。“名校贷”收取逾期未还金额的0.5%/天作为违约金,“趣分期”收取贷款金额的1%/天。还有少数小贷公司会收取贷款金额7%至8%作为违约金。

有的平台还收取高昂的押金和服务费。2015年9月,兰州文理学院的冯雯静在嗨钱网购买了一部6388元的iPhone6 plus,分24期,每期还款413元。细算发现,冯须还款总计9912元,比手机本身价格多3524元,利率高达55%,仅服务费一项就要2108元。嗨钱网对此解释是:服务费收取标准是根据不同信贷产品的销售成本、客群特点、风险水平以及分期期数等综合考量制定的。

或许,郑德幸在生命最后一刻,他一定很后悔很痛恨,为何当初没有认识到校园网贷实为“高利贷夺命魔窟”的真面目。

但这些校园网贷平台对大学生的还款能力看上去并不担忧。“大部分都是看上了学生父母的隐性担保。”一位互联网金融人士表示,如果自己孩子借的钱又无力偿还,而且还有可能影响他们的征信或者学籍等,大部分家长都会选择为他们偿还。

相关链接

面对网贷诱惑,

每位大学生都应该警惕的几个关键点

1.费率不明。很多分期平台往往只宣传分期产品或小额贷款的低门槛、零首付、零利息等好处,却弱化其高利息、高违约金、高服务费的分期成本。

2.贷款风险。很多平台自身资金有限,需要在第三方金融机构贷款,并设定很高的违约金、逾期利息等,消费者往往被诱导在不知情的情况下签订合同。

3.隐形担保。大学生申请过程中提供了家庭住址、父母电话、辅导员联系方式等信息,如不能按期还款,平台就会采取恐吓、骚扰等方式暴力催收。

4.套现欺诈。分期市场经常出现“身份借用”等套现欺诈现象,不少大学生莫名其妙“被贷款”欠下巨债,要谨慎使用个人身份信息,不要替任何人担保,避免承担不必要的法律责任。

5.高额度诱惑。类似“只要本科生学历即可办理贷款,最低5万起”广告,其实是某些平台利用目前网贷征信系统的漏洞,诱导学生在多家不同的平台重复借款,给学生造成巨大的还款负担和坏账风险。

6.商品缺乏保障。不少平台对线下供货商家的准入条件、经营资质把关不严,商品质量没有保障,容易买到水货假货。

7.校园网贷无监管。目前校园网贷存在监管真空,监管主体不明确,监管效果难以保证,一旦有风险和责任时,易出现相互推诿的情况。

报纸客服电话:4006677866 报纸客服信箱:pcw-advice@vip.sina.com 友情链接与合作:987349267(QQ) 广告与活动:675009(QQ) 网站联系信箱:cpcw@cpcw*.c*m

Copyright © 2006-2011 电脑报官方网站 版权所有 渝ICP备10009040号